Eerder dit jaar schreef ik een betoog over een verantwoorde vertaling van de oproep van Piketty in fiscaal beleid, in de Dikke Blauwe 2015-2016. Getuige het feit dat het Belastingplan 2016 een progressieve inkomstenbelasting in box 3 aankondigt, heeft het Ministerie van Financiën deze publicatie niet tot zich genomen.

In die publicatie heb ik aangegeven dat het niet realistisch en naïef is om kapitaal zwaarder te belasten dan arbeid, simpelweg omdat het ‘moveable’ is. Vermogende particulieren stemmen met hun voeten en vertrekken eenvoudig naar interessanter oorden, die vaak verrassend dichtbij zijn. Ik kan u zeggen dat het Verenigd Koninkrijk zich wel honderd keer achter het oor krabt, alvorens zij maatregelen zou invoeren die de vele miljonairs en miljardairs ernstig zouden storen; deze dragen namelijk meer dan evenredig bij aan de Engelse schatkist en aan de betekenis van Londen als financieel centrum in de wereld. Ook zij stemden met hun voeten door naar Londen te komen en gebruik te maken van de ‘non-domiciled’ status die maakt dat zij slechts belasting betalen over hetgeen zij bezitten en verteren in de UK. Londen is al de zesde stad van Frankrijk, nadat de Franse socialistische regering enkele jaren geleden dwingende wetgeving voor vermogende particulieren invoerde.

Gaat Nederland vermogende particulieren het land uitjagen?

Tot mijn verbazing las ik dan ook het voorstel om met ingang van 1 januari 2017 een progressief tarief in te voeren voor particulier vermogen. Het huidige fictieve 4% rendement is voor spaarders een drama, de jaarlijkse belasting is inmiddels hoger dan de gemiddelde spaarrente. Onder het mom een regime te creëren dat beter aansluit bij de werkelijk behaalde rendementen (en ook nog eenvoudig, lees: forfaitair) uitvoerbaar moet zijn, wordt een progressief fictief rendement ingevoerd op particulier vermogen. Om de politieke discussie te vermijden over de wenselijkheid van een progressieve vermogensbelasting, wordt uitgegaan van een fictief beleggingsmodel met daaraan gekoppelde gemiddelde langjarige rendementen. Voor vermogens onder € 100.000 wordt verondersteld dat 1/3 wordt belegd, en 2/3 gespaard. Van vermogen tussen € 100.000 en € 1.000.000 wordt verondersteld dat 21% wordt gespaard en overigens wordt belegd terwijl boven een miljoen euro verondersteld wordt dat 100% wordt belegd. De langjarige gemiddelde rendementen op sparen bedragen nu 1,63% en voor beleggen 5,5%, zodat op basis van de fictieve beleggingsmix voor vermogens onder € 100.000 een tarief resulteert van 2,9%; voor vermogens tot € 1 miljoen een tarief van 4,7% en vermogens boven € 1 miljoen 5,5%.

Voor spaarders met een vermogen tot € 100.000 is een fictief rendement van 2,9% nog steeds buitensporig hoog en particulieren met vermogen boven € 100.000 zullen zich geconfronteerd zien met een vermogensbelasting die nog nimmer zo hoog is geweest. Steeds meer vermogende particulieren met vermogens boven € 100.000 zijn voorzichtig geworden met beleggen sinds de crisis, nu zij weten hoeveel kosten zij (teveel) betalen aan (beleggingsfondsen van) banken en hoe risicovol de financiële markten zijn. De veronderstellingen van 4,7% en 5,5% rendementen zijn dan ook in mijn ervaring niet gebaseerd op de realiteit. Ondertussen leidt de vermogensbelasting voor spaarders tot heffingen tot meer dan 100% van de huidige rentevergoeding. Over de inflatie hebben we het dan nog niet gehad; vermogen infleert in dergelijke gevallen snel weg. De Raad van State merkt in haar rapport ook op dat financiële instellingen, indachtig hun zorgplicht, beleggers die beleggen met als doel hun pensioen aan te vullen, zullen adviseren niet teveel risico’s te aanvaarden. Het is dan ook maar zeer de vraag of de beleggingsportefeuilles van dit soort beleggers overeenkomstig de fictief vastgelegde beleggingsmix zijn samengesteld en of zij voldoende risicovol kunnen of willen beleggen om het forfaitair vastgestelde rendement van bijvoorbeeld 5,5% te realiseren.

De beweerdelijke wetmatigheid dat mensen met meer vermogen hogere rendementen maken dan mensen met minder vermogen is wat mij betreft dan ook niet acceptabel. Onafhankelijk van de omvang van het vermogen, wordt door deze wijze van wetgeven de conservatieve spaarder onredelijk gestraft voor zijn behoudendheid en wordt de hedgefundbelegger met hoge risicobereidheid wellicht te laag belast. Een belastingstelsel mag niet op de stoel van een belegger gaan zitten en verordonneren wat deze zal 'moeten' behalen als rendement op diens vermogen. Het feit dat de rendementen periodiek worden aangepast doet hier niet aan af, alleen al niet omdat ze een sterk naijlend effect zullen hebben op de realiteit.

Met dit voorstel zal Nederland een vermogensbelasting tegemoet zien die beduidend boven de 1,65% ligt (30% tarief x fictief rendement 5,5%). Wat vrij algemeen over het hoofd wordt gezien is dat het systeem van de box 3 heffing meebrengt dat het daadwerkelijk gerealiseerde rendement óók meetelt in de grondslag van de box 3 heffing van het opvolgende jaar, en dat er dus in feite een dubbele heffing plaatsvindt. Dat komt omdat deze inkomstenbelasting in box 3 beweert alleen inkomen te belasten op fictieve basis, maar in feite óók een vermogensbelasting behelst over het reëele vermogen. Het argument dat een belastingheffing op basis van reële gerealiseerde opbrengsten minder praktisch zou zijn, kan geen dragende motivering zijn voor de forfaitaire heffing in box 3. De reële vermogensstijging wordt immers nu ook al verwerkt in de IB aangifte.

Gaat Nederland vermogende particulieren het land uitjagen? Dan wordt het echt tijd dat de minder vermogenden elders gaan beleggen, om de rendementen die de belastingdienst van haar belastingplichtigen verwacht ooit nog te halen want in Nederland zal alles dan bergafwaarts gaan. Heeft de politiek zich wel eens verdiept in de economische effecten van de aanwezigheid van vermogende families? In Engeland weten ze daar echt alles van en daarom koesteren ze hun non-domiciled wetgeving, in weerwil van alle Europeesrechtelijke fricties. Mijn advies aan politiek Den Haag is dan ook om zich vooral daar eens in te verdiepen, dat zou echt wonderwel goed zijn voor de vereniging én de BV Nederland.

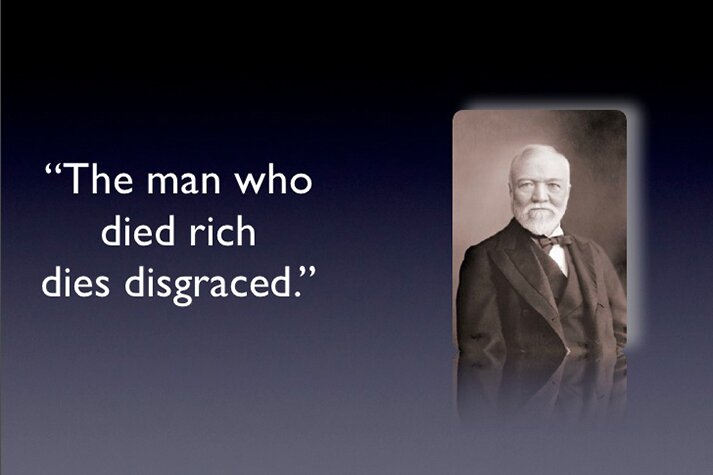

Wat hebben Piketty en Carnegie gemeen ?

Vanuit het gedachtegoed van Piketty is het aanzienlijk intelligenter om vermogende particulieren aan te sporen kapitaal aan te wenden voor ‘de goede zaak’ in de maatschappij. Dat maakt hen betere burgers, gelukkiger mensen. En het maakt de maatschappij sterker. Het zou de rol van de overheid moeten zijn om dit in te zien en filantropie, het maecenaat, sociaal ondernemerschap - of welke terminologie we verder nog zullen ontwikkelen voor hetzelfde fenomeen -niet in de weg te staan, maar juist te bevorderen.

De overheid meet nu nog met twee maten. Zij wil dat de maatschappij zich ontwikkelt naar een participatiesamenleving, waar burgers zich ontfermen over publieke taken en waar de overheid zich verder terugtrekt tot kerntaken en toezicht. Dat is de ontwikkeling van de laatste twee decennia. Tegelijkertijd echter staat de overheid de participatiesamenleving in de weg en wordt de maatschappelijke functie van filantropie niet voldoende onderkend.

In meer ontwikkelde rechtsstelsels waar de overheid al langer een meer centralistische rol vervult, worden filantropische geldstromen in de fiscale wetgeving volledig gedefiscaliseerd vanuit de principiële rol die filantropie inneemt: dienend aan de pluriformiteit van het algemeen nut van een westerse democratie. Deze essentiële functie van filantropie rechtvaardigt dat filantropische geldstromen niet belast behoren te zijn. Afzonderingen van privaat vermogen ten behoeve van het algemeen nut dienen dan ook in aftrek te komen van de belastbare grondslag. Het is dit principiële uitgangspunt en de onafhankelijkheid van de private donor, dat fiscale regelingen over de hele wereld op het gebied van filantropische instellingen de crisisjaren ook hebben doorstaan.

Fiscale wetgeving niet in overeenstemming met pluriforme uitoefening van het algemeen nut

Vanuit dat uitgangspunt gaat het dus niet aan om ondernemers die hun bedrijf schenken aan het algemeen nut, belasting te laten betalen over de fictieve ‘winst uit aanmerkelijk belang’ die zij maken ondanks het feit dat zij geen tegenprestatie ontvangen. Evenmin als het wenselijk is om stichtingen die het algemeen nut dienen, die omvangrijke verhuurde vastgoedportefeuilles geschonken krijgen die een stamkapitaal opleveren voor hun maatschappelijke taken, overdrachtsbelasting op te leggen die zij niet kunnen voldoen zonder de vastgoedportefeuilles te liquideren. Met alle kapitaalvernietigende gevolgen van dien.

Evenmin gaat het aan om bedrijven die zijn geschonken aan algemeen nut beogende stichtingen zwaarder te belasten dan indirecte overheidsbedrijven, wat echter wel de consequentie is van de in 2011/12 door voormalig Staatssecretaris Weekers door het Parlement geloodste ‘Geefwet’.

De Commissie Van Dijkhuizen die in 2013 een rapport uitbracht over een nieuw belastingstelsel was zelfs voorstander van de absolute afschaffing van de giftenaftrek, omdat dit werd gezien als een onnodig sturende maatregel. Men heeft zich volstrekt onvoldoende verdiept in de achtergronden en context van de giftenaftrek. Die vindt juist haar grond in het principiële element van een democratische rechtsorde, dat filantropie en de overheid op gelijke voet staan nu de overheid niet de functies die de filantropie uitoefent, voor haar rekening kan noch wil nemen.

Ondertussen kent Nederland een zeer beperkte giftenaftrek voor giften die niet in de vorm van een zogenoemde vijfjarige periodieke gift worden gedaan, waardoor veel giften in de praktijk niet fiscaal in aftrek worden gebracht.

In Nederland is de markt voor de zogenoemde major donors nog zeer beperkt. Major donors denken efficiënt en acteren doelgericht; zij verbeteren de effectiviteit van maatschappelijke organisaties. De fiscale prikkels om filantropie te bedrijven zijn hierbij onmisbaar, getuige ook reeksen van onderzoeken die hierover in de Angelsaksische wereld – waar filantropie op grotere schaal is uitgevonden - zijn voortgebracht.

"Als we de schets van Piketty vanuit fiscaal perspectief aanschouwen, vraagt de huidige economie om fiscale wetgeving die uitnodigt om kapitaal ter beschikking te stellen van de maatschappij, met respect voor de vrijheid van vermogende individuen.

Een torenhoge vermogensbelasting leidt echter vooral tot emigratie, met verlies van het (menselijk) kapitaal voor de vereniging én de BV Nederland. "

Andrew Carnegie’s boek The Gospel of Wealth is veelgelezen literatuur voor een nieuwe generatie innovatieve filantropen, die niet alleen simpelweg cash willen geven maar zich op creatieve wijze willen inzetten voor het algemeen nut. Carnegie schreef al in 1889 dat het nalaten van een fortuin aan kinderen vaak een vergissing is, met negatieve consequenties voor de erfgenamen, terwijl het nalaten van vermogen aan de staat een gemiste kans is om de eigen talenten in te zetten voor het algemeen nut. Hij was een voorstander van hoge successiebelastingen als een ‘mark of the state’s condemnation of the selfish millionaire’s unworthy life’. Ook in deze tijd kunnen successiebelastingen opnieuw worden onderstreept als maatschappelijk wenselijke belastingen om overtollig inactief kapitaal te belasten.

© Mr. dr. Ineke A. Koele